目次

これから投資を始める方ならぜひ知っておいて欲しい、少額投資非課税制度「NISA(ニーサ)」。

聞いたことはあっても、実際にどんな制度なのかまでは詳しくは知らないという方も多いのではないでしょうか。

簡単に言えばNISAとは、「投資で得た利益を非課税で受け取ることができる制度」のことです。

投資の知識があまりない人でも挑戦しやすいという「NISA(一般NISA)」ですが、一体どのような制度なのか、その仕組みやメリット・デメリットなどについて、初心者の方にもわかりやすく解説していきたいと思います。

一般NISAとは

一般NISAの制度の仕組み

一般NISAとは、2014年1月からスタートした、投資によって得られた収益が非課税となる制度です。

例えば、投資をして10万円の収益が出たとします。

本来であればこの10万円に20%が課税されるため2万円が税金となり、手元に残るのは8万円となります。

ですが、一般NISAを活用して投資すると、非課税となり税金が引かれないため、10万円が丸々手元に残るというわけなのです。

これはかなりウレシイですよね。

現行のNISAの場合だと、非課税適用期間は最長5年間、年間120万円まで投資可能となっています。

そのため、非課税投資総額は最大で600万円となります。

年間120万円の範囲内であれば何回でも対象の金融商品を購入できますし、1回だけでなく複数回に分けて購入することもできます。1回で使い切る必要はありませんし、枠を全て使い切らないといけないということもありません。

一般NISAの概要

一般NISAは日本国内に居住する満20歳以上の人なら誰でも利用することができます。

一般NISAの対象となる金融商品は、上場株式、株式投資信託、ETF(上場投資信託)、REIT(不動産投資信託)などです。

これらの商品に投資して得られる売却益や、上場株式の配当金、株式投資信託・ETF・REITの分配金が非課税となります。

また上述しましたが、一般NISAでは、金融商品の売却や資金の引き出しはいつでも自由に行うことができます。

| 項目 | 内容 |

| 対象者 | 日本国内に居住する満20歳以上の人 (口座を開設する年の1月1日現在) |

| 非課税枠 | 年間120万円まで※2015年以前分は100万円 (5年間で最大600万円) |

| 非課税期間 | 最長5年間 |

| 対象商品 | 上場株式・公募株式投資信託等 ・上場株式 ・株式投資信託 ・ETF(上場投資信託) ・REIT(不動産投資信託) など |

一般NISAはロールオーバーで非課税期間を延長できる

上述したように、一般NISAで非課税の優遇を受けられるのは最長5年となっています。

では、一般NISAの非課税期間の5年が終了したけど、金融商品を売却せず投資を続けたいという場合は、一体どうすれば良いのでしょうか。

1つは、一般NISA口座以外の課税口座に移すという方法があります。

ただしこの場合はそれ以降、投資をして収益が出た場合に20%の税金がかかることになります。

もう1つは、新たな非課税枠に移すという方法です。

これを「ロールオーバー」と言いますが、一般NISAでは保有している金融商品を翌年の非課税枠に移すことができます。

ロールオーバーが可能な金額に上限はなく、金融商品の時価が年間非課税枠の120万円を超えている場合でも、そのすべてを翌年の非課税枠に移すことができます。

例えば、2018年に一般NISA口座を開設して120万円を投資した場合、5年後の2022年末に150万円に増えたとします。

ここで非課税期間は終了しますが、翌年の2023年にその150万円を新たな非課税枠に移すことができ、さらに5年間、非課税の適用を受けることができます。

つまり結果的に、最大10年間も非課税の優遇を受けられることになるのです。

一般NISAの利用方法

一般NISAを始めるためには、金融機関でNISA専用口座を開設する必要があります。

NISA口座は1人ひとつまでしか開設できず、開設から1年間は金融機関を変更できないので、どの金融機関を選ぶかよく考えて選択しましょう。

ちなみに手続きを行えば、1年単位で別の金融機関への変更や、一般NISAからつみたてNISAへの変更を行うことができますが、同じ年に一般NISAとつみたてNISAの併用はできません。1年単位でどちらか1つを選択する必要があります。

どの金融機関にするかを選んだら、金融機関の公式ホームページからインターネット経由で申し込みをするか、窓口に問い合わせて必要書類を取り寄せましょう。

ちなみに口座開設には以下の書類が必要なので、あらかじめ準備しておくようにしましょう。

- マイナンバー(通知カードまたは個人番号カード)

- 本人確認書類(運転免許証、日本国内パスポート、健康保険証など)

申し込みが完了すると、それを受けて金融機関は税務署に一般NISA口座開設の申請を行います。税務署による審査は、他の金融機関でNISA口座が開設されていないかの調査となり、審査完了までには2週間程度時間がかかります。

審査が完了し金融機関からNISA口座開設完了の通知が届いたら、無事に一般NISA口座の開設が完了です!

一般NISAの注意点

そんな一般NISAですが、利用にあたって注意しなければならないことがいくつかあります。

- すでに持っている金融商品は一般NISA口座に移せない

- 非課税の投資枠を翌年以降に繰り越せない

- 損益通算や売却損の繰越控除ができない

- 課税口座へ振り替える場合、非課税期間終了時の時価が取得価格となる

すでに持っている金融商品は一般NISA口座に移せない

一般NISAを利用する前にすでに株式や投資信託を持っていた場合でも、それを一般NISA口座に移すことはできません。

あくまで一般NISA口座を開設し、入金した資金で金融商品を購入しないと、非課税の優遇は受けられないので注意しましょう。

非課税の投資枠を翌年以降に繰り越せない

一般NISAでは年間で利用できる非課税投資枠が定められていますが、もし1年の間に上限の120万円まで投資をしなかったとしても、余った枠を翌年以降に繰り越すことはできません。

損失が出ても損益通算や売却損の繰越控除ができない

一般NISA口座では運用益が非課税になるというメリットがありますが、逆に損失が出た場合には注意が必要になってきます。

課税口座(特定口座、一般口座)と損益を通算して相殺する損益通算や、損失を3年間繰り越せる「譲渡損失の繰越控除」を受けることができないので注意しましょう。

課税口座へ振り替える場合、非課税期間終了時の時価が取得価格となる

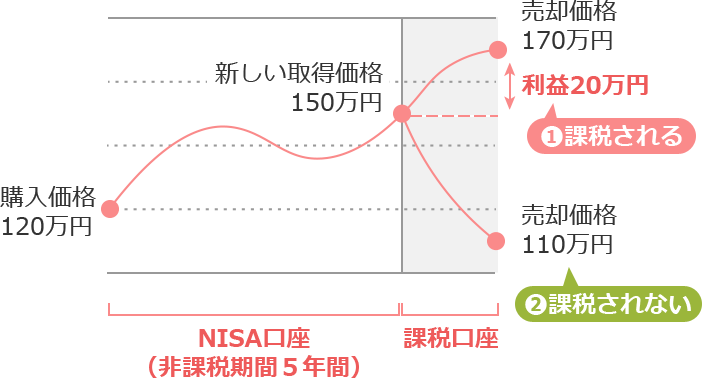

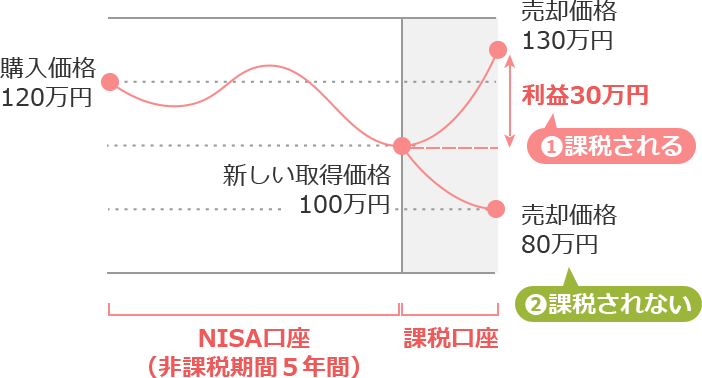

一般NISA口座で損失を抱えたまま非課税期間が終了した場合、課税口座(特定口座、一般口座)へ振り替えると、その時の価格が取得価格とされてしまいます。

その場合、損失を出しているのにかかわらず税金を納めなければならない以下のようなケースもあるので注意が必要です。

ケース①非課税期間終了時に保有資産が値上がりした場合

(出典:https://www.toushin.or.jp/)

ケース②非課税期間終了時に保有資産が値下がりした場合

(出典:https://www.toushin.or.jp/)

2024年から新NISAがスタート

一般NISAはもともと2023年までの期間限定の制度として始まりましたが、税制改正によって2024年に「新NISA」として生まれ変わり、2028年までの5年間延長となりました。

2024年までに一般NISAを始めた場合、NISA口座内の保有資産はすべて新NISAに移管されます。

新NISAの利用条件やルールは現行のものと基本的に同じですが、非課税投資枠は、20万円と102万円(計122万円)の2つの枠に分かれる「2階建て」の仕組みになります。

簡単に説明すると…

↓

2階部分にあたる102万円の枠内で現行の一般NISAの投資対象である株や投資信託を購入

↓

非課税投資枠は年間合計122万に増える

といったような感じです。

このように、新NISAの仕組みは少し複雑です。一般NISAについて気になっているという方は、こうしたNISAの仕組みや注意点などをしっかりと理解した上で、ぜひ活用を検討してみてはいかがでしょうか。

ちなみに最近では、”老後2,000万円問題”やコロナの流行などといった、現在の経済的な不安から将来に備えて株式投資を始める人が増えてきているようです。 そんな中、近年密かに話題を集めているのが「投資顧問サイト」。 将来のために投資を始めたいけど、株式投資ってなんだか怖い、どの企業(銘柄)を買えばいいのかわからない、といったような株初心者の方のために、投資のプロが投資情報の提供や売買フォローなど、投資に関するあらゆるサポートをしてくれるお役立ちサービスになります。 とはいえ今は投資顧問サイトの種類もかなりたくさんあり、どこの投資顧問が良いのか判断するのはなかなか難しいところ。

そこで当サイトでは、利用者の口コミや独自の検証をもとに、数ある投資顧問サイトの中でも利用者からの評価が高く、安全性と利益率の高い優良サイトを厳選してピックアップしてみましたので、気になる方はぜひ参考にしてみてください。

「通知に従うだけで資産が増えた」と話題になっており、投資初心者でもスキマ時間で成果を出せると高評価。

短期で利益を狙いたい人には、今最もおすすめのAI投資サービス。