目次

皆さんは「つみたてNISA」を知っていますか?

名前だけは聞いたことがあるけど、どんな仕組みかわからない、気にはなっているけど何だか難しそう、という方も多いのではないでしょうか。

最近では、”老後2,000万円問題”やコロナの流行などといった、現在の経済的な不安から将来に備えて資産運用を始める人が増えてきていますが、そんな中、投資初心者が始めやすい「つみたてNISA」は近年よりいっそう注目を集めています。

投資の知識があまりない人でも挑戦しやすいという「つみたてNISA」ですが、一体どのような制度なのか、その仕組みやメリット・デメリットなどについて、初心者の方にもわかりやすく解説していきたいと思います。

つみたてNISAについて気になっているという方は、ぜひ参考にしてみてくださいね。

つみたてNISAとは?

つみたてNISAとは、一言でいえば、「長期的な資産形成を行いたい投資初心者をサポートするために導入された積み立て制度」のことです。

従来のNISA(通称、一般NISA)と同じように、投資で得た利益(配当金・分配金や譲渡による利益)を、非課税で受け取ることができる制度です。

つみたてNISAは、毎月口座から自分で定めた額が引き落とされ、あらかじめ選んでおいた金融商品を自動的に買い付ける積立投資になります。

ちなみに購入できる金融商品は、投資信託・上場株式投資信託(ETF)のみで、あらかじめ金融庁が定めた基準によってふるいにかけられたものに限られています。

積立額の上限は、毎月3万3,333円(40万円÷12月)、非課税期間は25年であるため、“ちょっとずつ積み立てて息長く運用する”のがつみたてNISAの最大の特徴になります。

他にもつみたてNISAの特徴を簡単に言うと、このような感じです。

- 日本に住む20歳以上であれば、誰でも少額で始められる

- 25年という長期の非課税メリットを受けられる

- 運用商品は、金融庁が長期積立分散投資に適した商品として厳選したものから選ぶ

つみたてNISAは、年間40万円までの新規投資に対する利益を、最長25年間非課税で運用することができます。

投資可能な期間が、2018年~2042年の最長で25年と決まっていて、年間40万円×25年間の最大1000万円までを非課税で運用することができるのです。

つみたてNISAが初心者におすすめな理由は?

つみたてNISAが初心者におすすめな理由は、ズバリ「投資信託を毎月自動的に買い付けてくれる」という点にあります。

投資信託とは、さまざまな銘柄の株式や債券などに分散投資をしてくれる金融商品のことです。

投資家たちから集めた資金をもとに、ファンドマネージャー(運用会社の投資担当)が、どの銘柄に投資をするか選んで運用してくれます。

要は、その道のプロが銘柄を自動的に買い付けてくれるということですね。

そのため投資信託は、初心者でも手が出しやすく始めやすい投資商品といえます。

そもそも投資信託の値段というのは毎日変動するものなので、購入のタイミングをはかるのはなかなか難しいもの。タイミングを読むのはプロでも難しく、そもそも初心者には今の価格が安いのか高いのかさえもわかりませんよね。

しかし、つみたてNISAのような「積立投資」ならば、投資信託を選んで積立金額を設定さえすれば、毎月自動的に買い付けてくれるのでタイミングに悩む必要もありません。

要は、その道のプロが銘柄を自動的に買い付けてくれるということですね。

投資に詳しくなくても始めることができ、プロが自動で買い付けてくれるという点で、つみたてNISAは初心者に向いている制度といえるでしょう。

つみたてNISAのメリットとデメリット

そんな初心者におすすめなつみたてNISAですが、メリットもあればもちろんデメリットもあります。

つみたてNISAのメリット

まずはつみたてNISAのメリットはこのような点にあります。

- 運用益が25年間非課税になる

- 少額からスタートできる

- 投資タイミングの判断が不要

- 運用コストが安い

- いつでも換金できる

①運用益が25年間非課税になる

つみたてNISA運用して得られた利益は非課税となります。

通常であれば投資で利益を得た場合、運用益・分配金に対して20.315%の税金がかかるのですが、つみたてNISAでは25年間それがかかりません。

年間40万円までの投資金額を最長25年間は非課税で運用できるので、効率的な資産形成を行うことができます。

②少額からスタートできる

毎月の積立額を少額から投資を始められるのもつみたてNISAのメリットです。

毎月1,000円、1万円など、生活に負担をかけない範囲で長期的に資産形成を目指すことができます。

ネット証券では最低100円から積立可能な金融機関もあるので、数十万円以上の準備資金を用意する必要がありません。

ちなみに積立金額については後からでもは変更できるので、まとまった資金を準備することが難しい方はまずは少額から始めて、資金に余裕が出てきたら少しずつ投資額を増やしていくというのもOKです。

逆にいえば、年間40万円までの枠内で積立てていくことになるので、ひと月あたり33,333円が上限となります。

もしそれ以上の金額を投資に回したいと考えている方は、つみたてNISAではなく他の一般NISAやiDeCoを選んだ方が良いでしょう。

③投資タイミングの判断が不要

つみたてNISAでの投資方法は、毎月の積立のみです。

一度設定した金額が毎月自動的に引き落とされるシステムなので、自分で投資タイミングの判断をする必要がありません。

買いのタイミングを見極めることは投資のプロでもなかなか難しいですが、つみたてNISAの場合は設定した間隔で自動的に買い付けるので、買いのタイミングに悩んだり買い付けの手間が必要ないので、難しいことを考えずに始められるのもメリットの一つです。

④運用コストが安い

つみたてNISAは、ほかの投資信託に比べ相対的に運用コストが安いのが特徴です。

投資信託を購入する際にかかる購入時手数料は、一般的に3%前後程度かかるものが多いですが、つみたてNISAの場合は、購入時手数料はすべてが0円になっています。

そもそもつみたてNISAは、運用管理費用が一定以下でなければならないという厳しい基準が設けられているため、コスト負担が抑えて長期運用を行うことができます。

⑤いつでも換金できる

つみたてNISAでは、積み立ててきた資産をいつでも好きなタイミングで換金することができます。

たとえば、老後資金を貯蓄するための方法として人気のある「iDeCo」では、一度投資した資産は60歳になるまで引き出すことができません。

ですがつみたてNISAの場合は、必要な時に自由に資産を換金することができるので便利です。

つみたてNISAのデメリット

このようにメリットもたくさんあるつみたてNISAですが、当然デメリットも存在します。

それがこちらです。

- 投資できる商品が少なく、選べる商品が限定されている

- 損したときに税制上の恩恵を受けられない

- 非課税枠は持ち越せない

- スポット買いが出来ない

①投資できる商品が少なく、選べる商品が限定されている

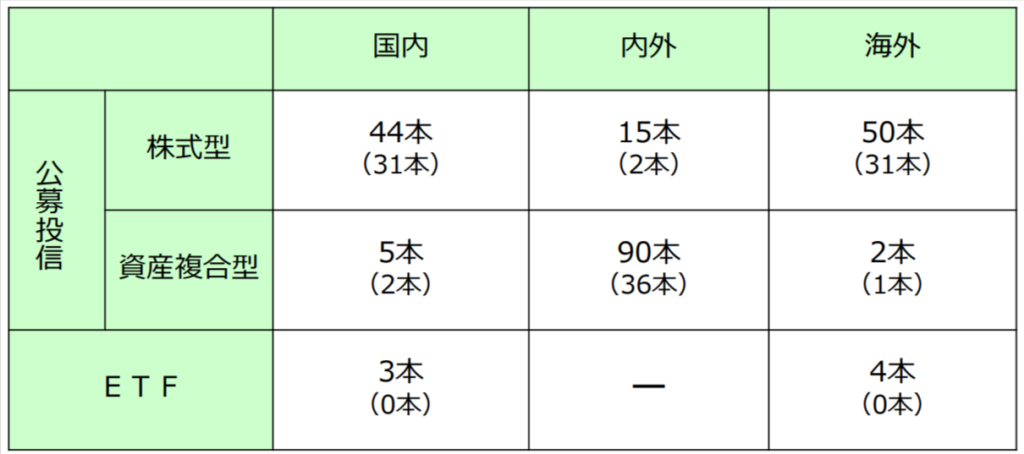

日本には投資信託が約6,000本ありますが、つみたてNISAで購入できるのは、金融庁の厳しい条件をクリアした投資信託・ETFのみです。

そのため、自分が気になった投資商品があったとしても、つみたてNISAの対象でなければ投資先として選ぶことはできません。

例えば、非課税枠の中で国内外の個別株式やREITへの投資を考えたい場合、つみたてNISAではなく一般NISAを選ぶ必要があります。

厳選されているため投資初心者にとっては選びやすいラインナップですが、幅広く商品を選びたい経験者にとっては物足りなく感じるかもしれません。

②損したときに税制上の恩恵を受けられない

つみたてNISAでもし損失が出た場合、通常の投資では認められているような、他の運用益と相殺したり(損益通算)、年をまたいで繰越したり(繰越控除)することはできないので注意しましょう。

③非課税枠は持ち越せない

つみたてNISAは年間で最大40万円まで非課税で運用することができますが、非課税枠は翌年以降に持ち越すことができません。

毎年一律で40万円の枠内で資産運用をすることになるので覚えておきましょう。

また、途中で積立金額を引き出したとしても非課税枠が40万円に戻ることはないのでご注意ください。

つみたてNISAは毎月の買付金額にも上限があります。毎年40万円の枠を最大限に利用するためには、できるだけ残枠を少なくするために、早めに始めることがおすすめです。

④スポット買いができない

スポット買い(一括投資)とは、自分の好きなタイミングで投資対象を購入することをいいますが、つみたてNISAではこのスポット購入ができませんので注意しましょう。

例えば、投資信託の価格が大きく下がったタイミングで、「今買いたい!」と思っても買うことはできません。

ただ、そもそも今が高いか安いかは過ぎてみなければわかりませんし、安いと思って買っても、さらにその後に下がれば買うタイミングは今ではなかったということになるかもしれません。

こういったタイミングの影響を受けないようにする方法が積立投資でもありますので、これがデメリットと感じるかは人それぞれかもしれません。

つみたてNISAの始め方

つみたてNISAは、日本在住で20歳以上の人であれば、誰でも始めることができます。

ざっくり言うと、つみたてNISAはこのような3ステップで簡単に始めることができます。

- つみたてNISAを行う金融機関を選ぶ

- 積立投資する投資信託(商品)を選ぶ

- 毎月の積立金額を決める

①つみたてNISAを行う金融機関を選ぶ

つみたてNISAを始めるためには、金融機関でNISA専用口座を開設する必要があります。

NISA口座は1人ひとつまでしか開設できず、開設から1年間は金融機関を変更できないので、どの金融機関を選ぶかによって最低積立金額や投資商品の数が異なってきます。

口座を開設する際の費用や手数料などは無料なので、金融機関を選ぶ際は「取扱商品の数が多い」「最低積立金額が安い」「サービスが充実している」のような観点で選ぶのがおすすめです。

どの金融機関にするかを選んだら、金融機関の公式ホームページからインターネット経由で申し込みをするか、窓口に問い合わせて必要書類を取り寄せましょう。

ちなみに口座開設には以下の書類が必要なので、あらかじめ準備しておくようにしましょう。

- マイナンバー(通知カードまたは個人番号カード)

- 本人確認書類(運転免許証、日本国内パスポート、健康保険証など)

申し込みが完了すると、それを受けて金融機関は税務署につみたてNISA口座開設の申請を行います。税務署による審査は、他の金融機関でNISA口座が開設されていないかの調査となり、審査完了までには2週間程度時間がかかります。

審査が完了し金融機関からつみたてNISA口座開設完了の通知が届いたら、無事につみたてNISA口座の開設が完了です!

②積立投資する投資信託(商品)を選ぶ

NISA口座が無事に開設できたら、次に積立投資をするための投資信託(商品)を選びます。

つみたてNISAの投資信託先は大まかに分けて「株式型」と「資産複合型」の2種類に分けられており、現在つみたてNISAで投資可能な投資信託は全部で213本あります。

とはいえ投資初心者の場合、なかなかこれだけたくさんある商品から一体どれを選べばよいのかわからず、なかなかどれにしようか決められないという方も多いのではないでしょうか。

そんな時は、「国際分散投資しながら安定成長の運用を目指すなら複合資産型(バランス型)」、「リスクを負いつつハイリターンの運用を目指すなら株式型」を選ぶのがシンプルです。

ちなみに、株式型に関しては「国内株式型<先進国株式型<新興国株式型」の順でリスクが高く、その分リターンも大きくなります。

とはいえ、始めて間もない頃からハイリターンを狙うのはなかなかリスクが高いので、まずは資産の安定運用を目指して「複合資産型」の投資信託から始めていくことをおすすめします。

③毎月の積立金額を決める

つみたてNISAの投資信託先を選んだら、次に毎月の積立金額を決めます。

つみたてNISAでは年間で最大40万円までの運用が可能なので、基本的にひと月あたり33,333円まで積立できる金融機関がほとんどです。

ちなみに、年2回まではボーナス設定月を決めることができ、指定した月に限り、年間40万円の枠内であれば投資金額を増やすことができます。

選んだ金融機関によって毎月の最低積立金額が異なるので、よく確認してから積立金額を決めましょう。

ちなみに、設定した金額は後からでも変更できるので安心してくださいね。

つみたてNISAがおススメの人

というわけで、総合的にまとめると、つみたてNISAはこういった方におすすめできます。

投資経験が少ないけど、何か投資を始めたい人

投資にかけられる時間が少ない人

万が一の時に、お金を引き出したい人

年間40万円までの運用利益が非課税で運用できるつみたてNISA。

投資経験が少ない方や全くないといった方でも、気軽に始めることができるのがこのつみたてNISAの何よりの魅力です。

つみたてNISAについて気になっているという方は、こうしたメリット・デメリットをしっかりと理解した上で、ぜひ活用を検討してみてはいかがでしょうか。

ちなみに最近では、”老後2,000万円問題”やコロナの流行などといった、現在の経済的な不安から将来に備えて株式投資を始める人が増えてきているようです。 そんな中、近年密かに話題を集めているのが「投資顧問サイト」。 将来のために投資を始めたいけど、株式投資ってなんだか怖い、どの企業(銘柄)を買えばいいのかわからない、といったような株初心者の方のために、投資のプロが投資情報の提供や売買フォローなど、投資に関するあらゆるサポートをしてくれるお役立ちサービスになります。 とはいえ今は投資顧問サイトの種類もかなりたくさんあり、どこの投資顧問が良いのか判断するのはなかなか難しいところ。

そこで当サイトでは、利用者の口コミや独自の検証をもとに、数ある投資顧問サイトの中でも利用者からの評価が高く、安全性と利益率の高い優良サイトを厳選してピックアップしてみましたので、気になる方はぜひ参考にしてみてください。

「通知に従うだけで資産が増えた」と話題になっており、投資初心者でもスキマ時間で成果を出せると高評価。

短期で利益を狙いたい人には、今最もおすすめのAI投資サービス。